La sécurité des paiements devrait être une priorité pour toute entreprise. En 2024, 79 % des organisations ont déclaré avoir été la cible d’une fraude liée aux paiements. Et cette forme de fraude peut coûter très cher : une violation de données coûte en moyenne 4,4 millions $ à l’échelle mondiale. Protéger les données sensibles des clients, maintenir leur confiance et prévenir les pertes financières majeures sont autant de raisons d’investir dans des mesures de sécurité robustes.

Ce guide propose des étapes concrètes pour concevoir et mettre en œuvre une stratégie de sécurité des paiements robuste. Que vous soyez un commerce en ligne, un magasin physique ou un fournisseur de logiciel-service, la réussite de votre entreprise repose en partie sur une approche solide et proactive en matière de sécurité des paiements.

Contenu de l’article

- Qu’est-ce que la sécurité des paiements?

- Principes relatifs à la sécurité des paiements

- Caractéristiques en matière de sécurité à rechercher chez un fournisseur de services de paiement

- Bonnes pratiques en matière de sécurité pour les entreprises

- Comment Stripe Radar peut aider

Qu’est-ce que la sécurité des paiements?

La sécurité des paiements désigne l’ensemble des systèmes, processus et mesures mis en place pour protéger les transactions financières contre les accès non autorisés, les fuites de données et la fraude. Que ce soit en ligne ou en personne, il est essentiel pour les entreprises de garantir la sécurité des paiements afin de maintenir la confiance des clients, réduire les pertes financières et respecter les normes et règlements en vigueur dans leur secteur.

Principes relatifs à la sécurité des paiements

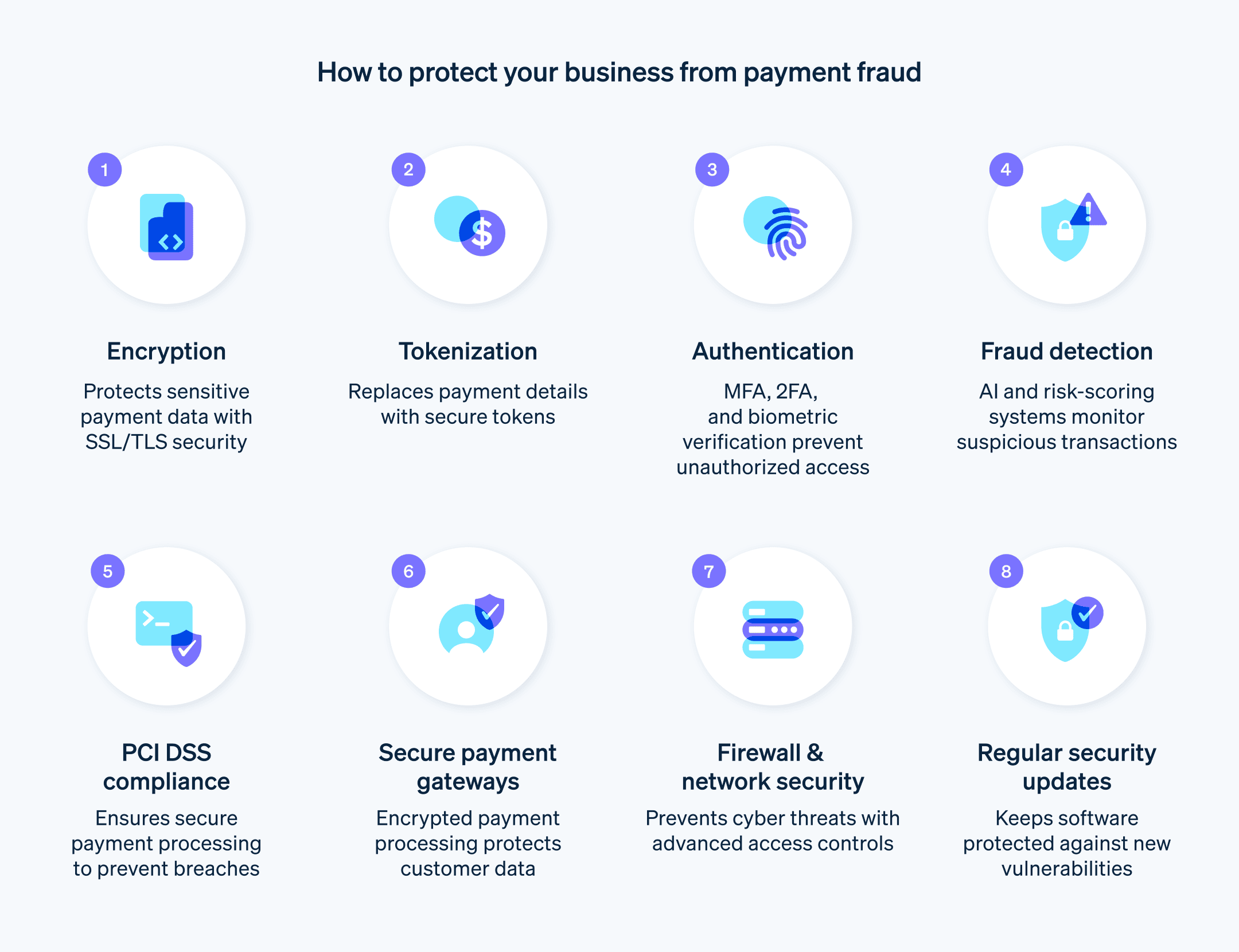

Plusieurs principes de sécurité des paiements fonctionnent de manière complémentaire pour assurer la protection des transactions financières et des renseignements confidentiels des clients. Voici les plus importants à connaître :

Chiffrement

Le chiffrement protège les données sensibles des clients et les transactions financières contre tout accès non autorisé, toute falsification et tout vol. Il existe deux principaux types de chiffrement : symétrique et asymétrique. Le chiffrement symétrique implique l’utilisation de la même clé pour verrouiller et déverrouiller les données, tandis que le chiffrement asymétrique, également connu sous le nom de « chiffrement à clé publique », utilise deux clés : une clé publique pour le verrouillage et une clé privée pour déverrouiller les données. En règle générale, le chiffrement asymétrique est considéré comme plus sûr, car la clé privée n’est pas partagée.

Les entreprises utilisent des protocoles de chiffrement comme Secure Sockets Layer (SSL) et Transport Layer Security (TLS) pour sécuriser la transmission des données entre les navigateurs des clients et leurs sites Web ou plateformes de paiement. Le chiffrement SSL/TLS repose sur une combinaison de techniques symétriques et asymétriques afin d’établir une connexion sécurisée et de protéger les données pendant leur transmission.

Utilisation de jetons

L’utilisation de jetons protège les informations sensibles de paiement en les remplaçant par des identifiants uniques sans valeur exploitable en cas de compromission. Ce processus réduit considérablement les risques d’accès non autorisé et de violation de données, tout en maintenant la conformité aux normes et aux règlements du secteur.

La tokenisation des paiements remplace les données sensibles, telles que les numéros de carte de crédit, par des jetons uniques générés par un système sécurisé. Ces jetons sont utilisés pour référencer les informations de paiement d’origine, qui sont stockées dans un coffre-fort centralisé. Les jetons eux-mêmes ne peuvent pas être utilisés pour effectuer des transactions frauduleuses ou faire l’objet d’une ingénierie inverse pour révéler les données de paiement d’origine.

Authentification

L’authentification est une mesure fondamentale de sécurité des paiements qui permet de vérifier l’identité des utilisateurs qui tentent d’accéder à une transaction ou de la conclure.

Il existe plusieurs types d’authentification, notamment :

- Authentification à facteur unique (SFA) : Nécessite une pièce d’identité, généralement un mot de passe ou un NIP

- Authentification à deux facteurs (2FA) : Nécessite deux formes d’identification, telles qu’un mot de passe et un code à usage unique envoyé à un appareil enregistré

- Authentification multifacteur (MFA) : Nécessite au moins trois pièces d’identité, notamment des données biométriques, des questions de sécurité ou des jetons physiques

Détection et prévention de la fraude

Ces systèmes aident les entreprises à détecter et à prévenir les transactions frauduleuses en surveillant les modèles de transaction, les comportements des clients et d’autres facteurs de risque. Des techniques comme les algorithmes d’apprentissage automatique, l’analyse comportementale et la notation des risques permettent d’identifier les anomalies et de prévenir la fraude. Pour en savoir plus, consultez notre guide sur la détection de la fraude.

Conformité aux normes de sécurité des données de l’industrie des cartes de paiement

La norme PCI DSS (Payment Card Industry Data Security Standard) est un ensemble d’exigences de sécurité visant à garantir que toute entreprise qui traite, stocke ou transmet des informations de carte de crédit maintient un environnement sécurisé. La conformité à la norme PCI DSS protège les données sensibles des clients et réduit considérablement le risque de violation de données.

Il est essentiel d’atteindre et de maintenir la conformité à la norme PCI DSS afin de protéger les informations de paiement sensibles des clients et de démontrer un engagement clair envers la sécurité des données.

Passerelles de paiement

Les passerelles de paiement facilitent le traitement des transactions par carte tout en protégeant les données de paiement des clients contre les accès non autorisés et la fraude. En fournissant un canal sécurisé pour la transmission des informations de paiement entre le client, l’entreprise et le prestataire de services de paiement ou la banque acquéreuse, les passerelles de paiement constituent un élément essentiel d’un environnement de paiement hautement sécurisé.

Pare-feu et sécurité réseau

Le pare-feu et la sécurité du réseau protègent l’infrastructure de paiement et les données confidentielles des clients contre les menaces externes, telles que les pirates, les logiciels malveillants et autres acteurs malveillants.

Un pare-feu est un type de système de sécurité qui agit comme un agent de sécurité pour un réseau informatique, contrôlant les informations entrantes et sortantes en fonction de règles spécifiques. Les pare-feu créent une barrière de protection entre un réseau de confiance à l’intérieur d’une entreprise, tel que le système de paiement, et le monde extérieur non fiable, tel qu’Internet, ce qui permet d’empêcher tout accès non autorisé au réseau. Les pare-feu peuvent être matériels, logiciels ou une combinaison des deux.

Voici quelques aspects clés de la sécurité du pare-feu et du réseau :

Segmentation du réseau

La division du réseau en segments plus petits et isolés permet de limiter les dommages potentiels d’une faille de sécurité. En conservant les données et les systèmes de paiement sensibles dans des segments de réseau distincts, les entreprises peuvent mieux protéger ces actifs contre tout accès non autorisé et minimiser la charge de travail liée à la conformité à la norme PCI DSS.Systèmes de détection et de prévention des intrusions (IDPS)

Les solutions IDPS surveillent le trafic réseau à la recherche d’activités suspectes, détectent les menaces potentielles et prennent des mesures pour prévenir ou atténuer ces menaces. En utilisant une combinaison de méthodes, telles que la recherche de menaces connues et l’analyse des règles de communication, les solutions IDPS peuvent identifier et bloquer de nombreux types d’attaques, même celles qui sont toutes nouvelles.Contrôles d’accès renforcés

Les contrôles d’accès tels que l’authentification multifacteur (MFA), le contrôle d’accès basé sur les rôles (RBAC) et le « principe du moindre privilège », qui consiste à accorder aux individus ou aux entités le niveau d’accès minimum nécessaire pour effectuer leurs tâches ou fonctions spécifiques liées au traitement des paiements, permettent de garantir que seuls les utilisateurs autorisés peuvent accéder aux ressources réseau et aux systèmes de paiement sensibles.Surveillance de la sécurité et réponse aux incidents

La surveillance continue de l’activité du réseau, associée à un plan de réponse aux incidents bien défini, aide les entreprises à identifier et à répondre rapidement aux menaces de sécurité, minimisant ainsi les dommages potentiels et les temps d’arrêt.

Mises à jour et correctifs de sécurité

Les fournisseurs de logiciels, les fabricants de matériel et les éditeurs de systèmes d’exploitation publient régulièrement des mises à jour et des correctifs de sécurité afin de corriger les vulnérabilités connues, les bogues et d’autres failles de sécurité dans leurs produits. L’application régulière de ces correctifs permet de protéger l’infrastructure de paiement, les données des clients et les systèmes critiques contre les vulnérabilités, les cyberattaques et les accès non autorisés.

L’application régulière de ces mises à jour et correctifs permet de :

Corriger les vulnérabilités

Les mises à jour et les correctifs corrigent les failles ou les faiblesses de sécurité que les pirates pourraient exploiter pour obtenir un accès non autorisé à vos systèmes ou voler des données sensibles. En vous tenant au courant des correctifs de sécurité, vous pouvez réduire le risque de violation de données et de cyberattaques.Améliorer les performances

Les mises à jour incluent souvent des améliorations des performances, des corrections de bogues ou de nouvelles fonctionnalités susceptibles d’améliorer la stabilité, l’efficacité et les fonctionnalités globales de vos systèmes et logiciels.Maintenir la conformité

Les exigences réglementaires imposent souvent aux entreprises d’appliquer les mises à jour et les correctifs de sécurité en temps opportun pour maintenir la conformité. La mise à jour régulière de vos systèmes peut vous éviter des amendes ou des pénalités en cas de non-conformité.Protégez-vous contre les menaces émergentes

Les cybermenaces continuent d’évoluer à mesure que les pirates découvrent de nouvelles vulnérabilités et développent de nouvelles techniques d’attaque. L’application de mises à jour et de correctifs vous aide à garder une longueur d’avance sur ces menaces émergentes et à maintenir un environnement sécurisé.

Caractéristiques en matière de sécurité à rechercher chez un prestataire de services de paiement

Choisir un prestataire de services de paiement implique de tenir compte de plusieurs facteurs clés : les fonctionnalités de sécurité, la conformité aux normes, la disponibilité du service et sa fiabilité.

Les principales caractéristiques à rechercher chez un prestataire de services de paiement sont les suivantes :

Chiffrement

Un prestataire de services de paiement sécurisés doit recourir à des protocoles de chiffrement pour protéger les données sensibles de paiement. Ces protocoles assurent la confidentialité des informations transmises, en empêchant toute interception ou falsification durant leur acheminement.Utilisation de jetons

Les données de paiement — comme les informations de carte — devraient être transformées en jeton pour protéger les renseignements des clients, réduire les risques de fuite de données et assurer la conformité à la norme PCI DSS.Authentification et prévention de la fraude

Intégrez des méthodes d’authentification comme les vérifications CVV/CVC, 3D Secure et l’authentification biométrique afin de confirmer l’identité du client et de prévenir les transactions non autorisées. Assurez-vous également d’utiliser des systèmes avancés de détection et de prévention de la fraude, reposant sur l’apprentissage automatique, l’analyse comportementale et l’évaluation du risque pour bloquer les transactions suspectes en temps réel.Conformité avec les normes du secteur

Un prestataire de services de paiement doit se conformer à la norme PCI DSS ainsi qu’aux autres normes sectorielles applicables, afin de garantir un environnement sécurisé pour le traitement, le stockage et la transmission des données des titulaires de carte.Disponibilité et fiabilité

Une disponibilité et une fiabilité élevées permettent aux clients de réaliser leurs transactions sans interruption. Pour y parvenir, les fournisseurs doivent mettre en place une surveillance continue, des systèmes redondants et une infrastructure robuste afin d’assurer un traitement des paiements constant et performant.

Bonnes pratiques en matière de sécurité pour les entreprises

Toute entreprise qui traite, stocke ou transmet des informations de paiement — y compris des données de carte de crédit — doit accorder une attention particulière à la sécurité des paiements. Celle-ci est essentielle pour protéger les données sensibles des clients, maintenir leur confiance et se conformer aux normes et exigences du secteur, peu importe la taille ou le domaine d’activité de l’entreprise.

Pour garantir une stratégie efficace en matière de gestion de la sécurité des paiements, les entreprises doivent prendre les mesures suivantes :

1. Effectuer une évaluation des risques

Commencez par examiner votre infrastructure, vos processus et vos systèmes de paiement actuels afin d’identifier les vulnérabilités potentielles et les points à améliorer. Déterminez les types de données sensibles traitées par votre entreprise et les endroits où elles sont stockées, traitées et transmises.

2. Comprendre les exigences de conformité

Assurez-vous de bien connaître les normes et les règlements qui encadrent votre secteur, notamment la norme PCI DSS, et identifiez clairement les exigences de conformité propres à votre entreprise selon les marchés où vous exercez vos activités. Comprenez en détail les contrôles et pratiques de sécurité exigés par ces normes. Offrez également une formation à vos employés sur les exigences de la norme PCI DSS et les bonnes pratiques à adopter pour manipuler les données des titulaires de carte de façon sécuritaire.

3. __ Élaborer des politiques et des procédures en matière de sécurité__

Mettez en place des politiques et des procédures claires en matière de sécurité des paiements, incluant des directives précises sur la gestion des données sensibles, le contrôle des accès, la réponse aux incidents, la gestion des correctifs et la formation du personnel. Assurez-vous que ces mesures respectent les normes et règlements en vigueur dans votre secteur d’activité.

4. __ Mettre en place des mesures de sécurité__

Selon votre évaluation des risques et vos exigences en matière de conformité, mettez en place des mesures de sécurité adaptées, telles que le chiffrement, la tokenisation, l’authentification forte et la configuration de pare-feu. Optez pour un fournisseur de paiements sécurisés et collaborez avec des partenaires conformes à la norme PCI DSS afin de simplifier votre démarche de conformité.

5. __ Surveiller les systèmes et effectuer des tests de résistance__

Assurez une surveillance continue de vos systèmes de paiement, de vos réseaux et de vos applications afin de détecter rapidement toute menace ou vulnérabilité potentielle. Mettez en œuvre des méthodes comme les analyses de vulnérabilités, les tests d’intrusion et les audits système pour évaluer l’efficacité de votre sécurité et cerner les aspects à améliorer. Pensez aussi à utiliser des outils automatisés capables de repérer les correctifs manquants ou les logiciels désuets.

6. __ Ajustez votre approche comme indiqué__

Même les stratégies de sécurité les mieux conçues devront être ajustées et adaptées au fil du temps. Évaluez en permanence l’efficacité de votre stratégie de sécurité des paiements et ajustez-la si nécessaire pour faire face à l’évolution de votre activité, des réglementations du secteur ou du paysage des menaces. Des examens réguliers permettent de s’assurer que votre stratégie reste pertinente et efficace pour protéger les données de vos clients.

7. __ Créer un plan d’intervention en cas d’incident__

Élaborez un plan d’intervention en cas d’incident bien défini pour guider votre organisation en cas de violation de la sécurité ou d’autre incident. Ce plan doit décrire les rôles et les responsabilités, les protocoles de communication et les procédures permettant de contenir et d’atténuer l’incident.

Comment Stripe Radar peut aider

Stripe Radar s’appuie sur des modèles d’intelligence artificielle formés à partir des données du réseau mondial de Stripe pour détecter et prévenir la fraude. Ces modèles sont continuellement mis à jour selon les tendances actuelles en matière de fraude, ce qui permet de protéger votre entreprise à mesure que les techniques frauduleuses évoluent.

Stripe propose également Radar for Fraud Teams, qui permet aux utilisateurs d’ajouter des règles personnalisées afin de traiter des scénarios de fraude spécifiques à leurs entreprises et d’accéder à des informations avancées sur la fraude.

Radar peut aider votre entreprise à  :

- Prévenir les pertes dues à la fraude : Stripe traite plus de 1 trillion de dollars en paiements chaque année. Cette échelle permet à Radar de détecter et de prévenir la fraude avec précision, vous faisant économiser de l’argent.

- Augmenter les revenus : les modèles d’IA de Radar sont formés sur des données réelles de litiges, d’informations clients, de données de navigation, et plus encore. Cela permet à Radar d’identifier les transactions à risque et de réduire les faux positifs, augmentant ainsi vos revenus.

- Gagner du temps : Radar est intégré à Stripe et ne nécessite aucune ligne de code pour être configuré. Vous pouvez également surveiller vos performances en matière de fraude, rédiger des règles, et plus encore sur une seule plateforme, augmentant ainsi l’efficacité.

Pour en savoir plus sur Stripe Radar, ou démarrer dès aujourd’hui.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.